【特集】第1回 企業が資金調達をする手段

2017/11/22 商事法務, 民法・商法, 会社法

第1 はじめに

こんにちは。企業法務ナビの企画編集部です。今回の特集記事は、企業が資金調達をする場合に、会社法上どのような手段があり、企業法務担当者はどのような点について注意する必要があるのかを見ていきたいと思います。第1回目の今回は、会社法上規定されている「企業が資金調達をする手段」について簡単に紹介したいと思います。

第2 デット・ファイナンスとエクイティ・ファイナンスについて

企業が実際に資金調達をする場合、デット・ファイナンスとエクイティ・ファイナンスという2つの方法に分けることができます。

デット・ファイナンスとは、企業が負債(デット)の方法で資金調達をする方法のことを指します。具体的な手段としては、金融機関からの資金の借入や社債の発行が挙げられます。社債の発行については、第4回の特集記事で具体的に見ていきたいと思います。

エクイティ・ファイナンスとは、資本(エクイティ)の形に基づき、資金調達をする方法です。具体的な手段としては、株式の発行が挙げられます。この株式の発行については、第2回と第3回の記事で具体的にお伝えしたいと思います。

資金調達方法の種類「デット」と「エクイティ」の違い(ビズベン!)

Q0531.デット・ファイナンスとエクイティ・ファイナンスの違いについて教えて下さい(J-NET21中小企業ビジネス支援サイト)

第3 デット・ファイナンスとエクイティ・ファイナンスのメリット・デメリット

1 デット・ファイナンス

(1) メリット

ア 資金調達が容易

デットファイナンスを利用して資金調達する場合、融資元としては銀行だけでなく政府系金融機関などといった様々な金融機関が挙げられます。また、返済実績を作ることができるので、返済実績が増えれば好条件で融資が受けやすくなります。

イ 期待収益率が小さい

期待収益率とは、投資家が期待している特定の資産から得られる利益の大きさを指します。具体的には、金融機関からの資金の借入や社債発行の場合、投資者が求めるリターンは元本と利息です。したがって、企業は元本のお金を事業に充て、利息分の利益を獲得すれば、リターンを返すことがでるといえます。

(2) デメリット

ア 返済義務が生じる

デットファイナンスは、負債の方法による資金調達ですので、融資を受けた者に対して負債の返済義務があります。また、返済時には利息を支払わなければなりません。

イ 自己資本比率が下がる

自己資本比率とは、貸借対照表の資本の部の合計である自己資本の総資産(自己資本+他人資本)に対する割合のことを指します。デッ トファイナンスで資金を調達すると、貸借対照表上負債として計上されることから他人資本が増加することになるため、会社の自己資本比率は下がっていきます。その結果、周囲から負債が多い企業であると見られてしまうため、顧客や取引先を失うリスクがあるといえます。

2 エクイティ・ファイナンス

(1) メリット

ア 返済義務が生じない

エクイティ・ファイナンスによる資金調達の場合、負債は発生しないため資金に関して返済義務が生じません。

イ 自己資本比率が高まる

株式の発行などにより、調達した資金は貸借対照表上自己資本として扱われるため、自己資本比率が高まり、企業の財務状況が強固といえます。

(2) デメリット

株式の発行により、特定の株主の持株比率が上昇することで、株主に経営権が握られる可能性があります。例えば、会社経営の重要事項を決める株主総会の決議方法は原則として出席した株主の「議決権の過半数」で決定される(会社法309条1項)ため、持株比率が上昇した株主に経営を左右されるリスクがあるといえます。

デットファイナンス・エクイティファイナンスの5つの違い!メリット・デメリット総まとめ(Founder)

第4 資金調達方法の概要について

以下に、主要な資金調達手段の概要について記載したいと思います。

1 デット・ファイナンス

(1) 社債の発行

社債とは、企業が第三者から借り入れる金銭債務のことで、社債については会社法第4編で規定しています。具体的な内容については、第4回目の特集記事でご紹介させて頂きます。

(2) 融資

金融機関から資金を融資してもらう方法で、消費貸借契約(民法587条)に基づきます。

銀行の融資の契約書(株式会社エクステンド)

2 エクイティ・ファイナンス

代表的な方法は株式の発行です。株式の発行は、公開会社の場合には「取締役会の決定」において行うことが可能です(会社法201条)。もっとも、有利な価格で発行する場合は、株主総会において理由を説明する必要があります(会社法199条3項)。特定の第三者に対して新株を割当てる第三者割当増資や、既存の株主に対して割当てる株主割当があります。具体的な手続につきましては、第2回・第3回の特集記事でご紹介させて頂きます。

3 上記以外の方法

(1) 新株予約権付社債

デット・ファイナンスとエクイティ・ファイナンスの中間的な資金調達の方法として、新株予約権付社債が挙げられます。新株予約権付社債とは、社債でありながら、一定期間の間であれば、権利行使をすることによって、新株の発行を受けることができる権利の付いた社債を指します。新株予約権付社債は社債の一種であり、社債部分には会社法の社債に関する規制(会社法第4編)が適用されます。他方で、発行手続に関しては、新株予約権の発行に関する規定(会社法238条~)が適用されることになります(会社法248条)。

新株予約権付社債・CB の留意点(AZX)

(2) デット・エクイティ・スワップ

デット・エクイティ・スワップとは、負債を、株式に変える資金調達方法です。具体的には、会社に対して金銭債権を有している債権者から、その金銭債権を会社に対して現物出資してもらい、その代わりに株式を交付するという方法です。会社法上は、債権の現物出資として行なわれます。会社に対する債権の現物出資とは、会社債権者が有する債権と引換えにする株式の発行のことです。

会社に対する債権の現物出資(DES)登記(佐藤司法書士事務所)

Q9 デットエクイティスワップ(DES)による事業再生は、どのような手続きが必要でしょうか。(八田企業総合法律事務所)

(3) 資産の現金化

企業が保有している資産を現金化して、資金調達する方法です。

第5 おわりに

デット・ファイナンスの手段による資金調達を行なう場合には担保を付すかどうか、担保の内容について検討が必要です。他方で、株式発行を代表とするエクイティ・ファイナンスの手段で資金調達をする場合には、会社法上の手続に従うことが重要になります。また、資金調達手段の中からどれを選択すべかについて、将来の資金需要の見通し、現在の事業用現金の必要性、創業者等の持株比率等の観点からアドバイスするのが適切かと思われます。

不動産を活用する資金調達方法「不動産担保ローン」とは?メリット・デメリット・利用時の注意点(資金調達プロ)

中小企業が資金調達を行う3種類の方法と要検討ポイント(スモビバ!)

(文責:moriyama)

関連コンテンツ

新着情報

- 解説動画

江嵜 宗利弁護士

江嵜 宗利弁護士

- 【無料】今更聞けない!? 改正電気通信事業法とウェブサービス

- 終了

- 視聴時間53分

- 業務効率化

- Mercator® by Citco公式資料ダウンロード

- まとめ

- 今年秋施行予定、改正景品表示法の概要2024.4.25

- 昨年5月に成立した改正景表法が今年秋に施行される見通しです。確約手続きの導入や罰則規定の拡大...

- 業務効率化

- Legaledge公式資料ダウンロード

- セミナー

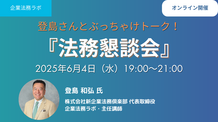

登島和弘 氏(新企業法務倶楽部 代表取締役…企業法務歴33年)

登島和弘 氏(新企業法務倶楽部 代表取締役…企業法務歴33年)

- 登島さんとぶっちゃけトーク!法務懇談会 ~第16回~

- 終了

- 2025/06/04

- 19:00~21:00

- 弁護士

- 平田 堅大弁護士

- 弁護士法人かなめ 福岡事務所

- 〒812-0027

福岡県福岡市博多区下川端町10−5 博多麹屋番ビル 401号

- 解説動画

奥村友宏 氏(LegalOn Technologies 執行役員、法務開発責任者、弁護士)

奥村友宏 氏(LegalOn Technologies 執行役員、法務開発責任者、弁護士) 登島和弘 氏(新企業法務倶楽部 代表取締役…企業法務歴33年)

登島和弘 氏(新企業法務倶楽部 代表取締役…企業法務歴33年) 潮崎明憲 氏(株式会社パソナ 法務専門キャリアアドバイザー)

潮崎明憲 氏(株式会社パソナ 法務専門キャリアアドバイザー)

- [アーカイブ]”法務キャリア”の明暗を分ける!5年後に向けて必要なスキル・マインド・経験

- 終了

- 視聴時間1時間27分

- ニュース

- 東京五輪をめぐる汚職事件でコンサル会社元代表の初公判、受託収賄とは2025.12.8

- NEW

- 東京五輪・パラリンピックをめぐる汚職事件で大会組織委員会の元理事とともにコンサル会社「コモンズ...

- 弁護士

- 福丸 智温弁護士

- 弁護士法人かなめ

- 〒530-0047

大阪府大阪市北区西天満4丁目1−15 西天満内藤ビル 602号